Tekintettel az energiaszektor inherens volatilitására, a legtöbb befektető jobban jár, ha nem próbálja időzíteni az energiaárak emelkedését és csökkenését. Sokkal jobb megoldás felismerni, hogy nem lehet, és könnyebb, ha minden időszakon keresztül folyamatos kitettséggel rendelkezik az ágazatban. Ekkor a befektető az adott szektor egyes részvényeire összpontosíthat, és egy kicsit ejtheti az ETF-eket. Ez közvetlenül az olyan nagyszerű vállalatokhoz vezet, mint az Exxon, a Chevron és a TotalEnergies.

Ezek a vállalatok a teljes energiaszektort lefedik, a fúrástól az energián át a finomításon át a vegyszerekig. Bár a nyersanyagárak jelentős szerepet játszanak a bevételekben, az energiaszektorban rejlő diverzifikáció némi egyensúlyt biztosít, ami segít enyhíteni a hullámvölgyeket.

Ráadásul a diverzifikáció miatt ezek a vállalatok egyfajta egyablakos energiaipari kitettséget jelentenek. Ez leegyszerűsíti a befektetési folyamatot, mivel nem kell fúró, finomító és csővezetékeket gyártó vállalatot felvennie.

Bár több részvény növelheti a diverzifikációt, kerülje el, hogy olyan sok befektetést eszközöljön, hogy ne tudja követni őket. Egy jó integrált energiaipari részvény segít stabilan tartani a portfólióját. A kevesebb néha több, ezért még ebben a nagyon csábító ágazatban is "meg kell szelídítenie" magát.

1. ExxonMobil $XOM

Az ExxonMobil a legnagyobb ebből a trióból a maga hatalmas, 425 milliárd dolláros piaci kapitalizációjával. A vállalat 3,5%-os nyereséget oszt meg a részvényesekkel.

Az osztalékot 41 egymást követő évben minden évben emelték. Nem is olyan régen a vállalat elmaradt társaitól a termelésben, de komoly beruházásokat eszközölt, hogy ezen változtasson. Ma a vállalat termelése erős, és képes volt csökkenteni a termelési költségeket és javítani a nyereségességet. Egyszerűen fogalmazva, ez az óriás visszatért a játékba.

A vállalat mérlege a legerősebbek közé tartozik az iparágban, az adósság/saját tőke aránya mindössze 0,2. Történelmileg ez a pénzügyi erő lehetővé tette az Exxon számára, hogy az iparági visszaesés idején adósságot vegyen fel, hogy továbbra is beruházhasson az üzletágába és növekvő osztalékot fizethessen.

Jelenleg nagyon közel kereskedik a történelmi csúcsokhoz, amelyeket viszonylag nemrégiben ért el. Az egész szektor most igazán érdekes, és ha valaki ezen a vállalaton gondolkodik, az jó úton jár.

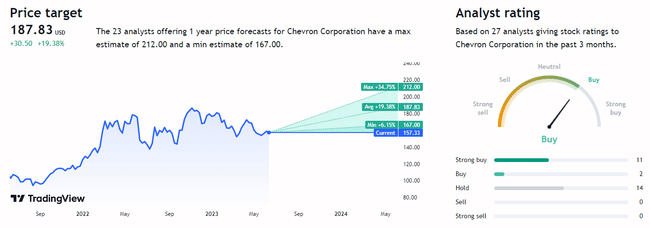

2. Chevron $CVX

A Chevron piaci értéke 295 milliárd dollár. Az osztalékhozama nagyjából 4%. A kifizetés pedig 36 éve minden évben emelkedik. Az Exxonhoz hasonlóan a Chevron is szilárd mérleggel rendelkezik, még alacsonyabb adósság/saját tőke aránnyal: 0,15-szörös . Üzleti szempontból a Chevron a legtöbb összehasonlítási ponton ugyanolyan jól teljesít, mint az Exxon.

A hosszú távú befektetők számára tehát az igazi kérdés az, hogy melyiket válasszák e riválisok közül. A konzervatív befektetők, akik maximalizálni akarják az általuk megtermelt jövedelmet, inkább a magasabb hozamot és a még erősebb mérleget szeretnék. Ebben az esetben valószínűleg jobban járnak majd a Chevronnal.

Ezeknek a vállalatoknak a grafikonja sem sokban különbözik egymástól. Mindkettő több mint 150%-ot emelkedett a közös mélypontok óta, és most a csúcsárfolyamok körül mozognak. Tekintettel ezeknek a vállalatoknak az erejére és a szolgáltatásaik iránti jelenlegi és jövőbeli globális keresletre, ez egy jó portfólióelem és az energiaszektor szilárd képviselete.

Az Exxon nagyobb méretéből adódóan bizonyos előnyökkel rendelkezik, mint például a tőkéhez való hozzáférés és a nagyobb projektek felvállalásának képessége. Minden vállalatnak van valami előnye. Mindkettő szilárd választás lenne, bár a legjobb megoldás talán az lenne, ha mindkettőt megvennénk.

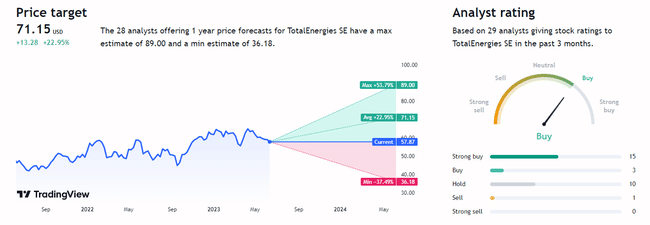

3. TotalEnergies $TTE

A 140 milliárd dolláros piaci kapitalizációval rendelkező TotalEnergiesnek nincs olyan lenyűgöző előélete, ami az osztalékokat illeti. Valójában a leglenyűgözőbb osztalékstatisztikája ma az, hogy nem csökkentette az osztalékát 2020-ban, amikor az olyan iparági versenytársak, mint a $BP Shell $SHEL, igen.

Ezek az osztalékcsökkentések akkor következtek be, amikor a BP és a Shell bejelentette, hogy többet fektet be a tiszta energiába. A TotalEnergies ugyanezt a beruházási váltást hajtotta végre, de nagyon egyértelmű volt, hogy az osztalék fontos a vállalat számára, mert tudta, hogy mennyire fontos a befektetők számára.

Már ebből a szempontból is egyértelmű, hogy a vállalatok törődnek a befektetőikkel , és ez mindig jó a részvényeseknek. Ha egy vállalat törődik a befektetőivel, és folyamatos nyereséget termel számukra, akkor mindenki boldog, és számíthat arra, hogy még több pénz fog befolyni.

Az olajszektorban ez a vállalat lehetőséget teremt a befektetők számára, akik felismerik, hogy a tiszta energia egyre fontosabbá válik. Megpróbálhatna győztest választani a tiszta energia szektorban, de ez még nagyon korai időszak.

A legtöbb befektető számára valószínűleg biztonságosabb alternatíva, ha hagyjuk, hogy egy olyan pénzügyileg erős vállalat, mint a TotalEnergies, kezelje az ágazat változó áramlatait. Ha hozzáadjuk a közel 5%-os osztalékhozamot, a részvény ismét érdekesebbé válik.

Ez az egész szektor igazán nagy lehetőséget kínál minden befektető számára a jövőre nézve. Maga az olaj nagyon volatilis volt a tőzsdén, bár az elmúlt 6 hónapban alig mozdult meg. A jövő az energiában van, és még inkább a tiszta energiában. Ha ezek a cégek el tudják érni a kívánt eredményt a megújulóban, az jobb lesz az emberiségnek és a befektetőknek.

Ez nem pénzügyi tanácsadás. Nyilvánosan elérhető adatokat közlök, és megosztom a véleményemet arról, hogy én magam hogyan cselekednék ezekben a helyzetekben. A befektetés kockázatos, és mindenki felelős a döntéseiért.