A Stanley Black & Decker $SWK nagyon érdekes feltételeket kínál a felértékelődéshez. Ez az osztalékkirály az egyik legbiztonságosabb osztalékot kínálja, amely 146 egymást követő évre nyúlik vissza. A vállalat jelenleg negatív tartományban van, az év eleje óta több mint 40%-ot veszített. Az én szemszögemből nézve nagyon kedvező árat látunk, ráadásul a vállalat olyan helyzetben van, hogy könnyen eltüntetheti ezt a veszteséget, és akár hatalmas, 125%-os növekedést is hozhat a részvényeseknek.

Az idei év szélsőséges példája volt annak, hogy a részvények nem mindig emelkednek.

Ez a 2. legrosszabb évkezdet az amerikai piac történetében: az S&P 500 21%-kal, a Nasdaq 29%-kal esett. A Lipper Financial szerint pedig az amerikai részvények 11%-a több mint 80%-kal esett.

Ez mit jelent?

A 10 billió dolláros veszteség a piaci kapitalizációban az Egyesült Államokban, szemben a 8,5 billió dolláros veszteséggel az egész Nagy Recesszióban, a történelem második legsúlyosabb piaci összeomlásában.

De az ilyen piaci terror idején jönnek a legnagyobb lehetőségek a befektetők számára.

Nem véletlenül mondják, hogy "a gazdagság a medvepiacokon születik".

Jelenleg sok befektető 2022-ben vagy 2023-ban recessziótól tart. A JPMorgan még arról is beszámol, hogy a részvényhozamok alapján a piac 85%-ra becsüli a jövő évi recesszió valószínűségét.

- A bankok többé-kevésbé számolnak a recesszióval, de nem számítanak arra, hogy olyan súlyos hatása lesz, mint mondjuk a nagy recessziónak.

Ma azt szeretném kiemelni, hogy a Stanley Black & Decker $SWK miért túl olcsó ahhoz, hogy figyelmen kívül hagyjuk, és miért áll készen arra, hogy erőteljesen növekedjen.

Miért?

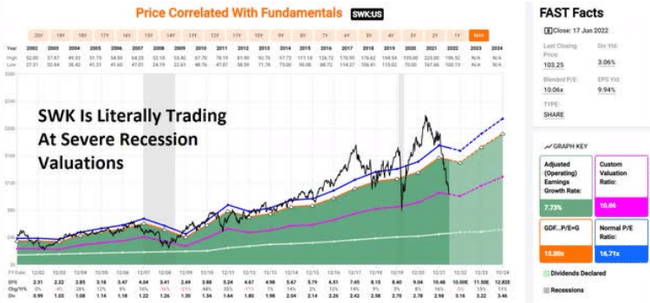

Mert annak ellenére, hogy egyetlen blue-chip közgazdász sem számít ilyen súlyos és súlyos recesszióra jövőre vagy 2024-ben, a $SWK már most olyan értékeléseken kereskedik, amelyeket csak súlyos medvepiaci recessziókban látunk.

Íme a Wall Street legnagyobb titka. A részvények soha nem fognak mélypontra kerülni, mert a rossz hírek nem jönnek tovább. Csak akkor érik el a mélypontot, amikor a rossz híreket már teljesen beárazták, és történelmileg ez az idő a $SWK esetében most jött el.

A csúcsokhoz képest 50%-kal esett vissza, és 2022-ben 40%-os veszteséget szedett össze a vállalat. Szó szerint a $SWK a Wall Street legalacsonyabbra értékelt osztalékarisztokratája.

Miért látok nagy potenciált a $SWK-ban?

Hadd mutassam meg tehát, hogy miért a $SWK az egyik legjobb, amelyre a hosszú távú jövedelemnövekedéssel rendelkező befektetők már ma támaszkodhatnak.

Ha ugyanis az elemzők igazat mondanak, a $SWK egy év alatt 55%-os növekedést érhet el, 2024-re pedig a teljes növekedés akár 125%-os is lehet.

Vagy másképp fogalmazva: a $SWK az egyik legkevésbé kockázatos módja a hozam és a stabil osztalék elérésének.

A Stanley Black & Decker teljes csomagja

A$SWK 89%-os osztalékbiztonsági pontszámmal rendelkezik, 54 éves osztaléknövekedési sorozat mellett. Ez egy nagyon biztonságos, alig több mint 3%-os osztalékhozam.

Tudja, mekkora a kockázata annak, hogy a $SWK osztaléka csökken a recesszió alatt? Csak 0,5%-os kockázat, ami az én szemszögemből nagyon alacsony. Amennyiben a recesszió a vártnál erősebb lesz, a vállalat 1,6%-os osztalékcsökkentési kockázatot hordoz.

Elemzők szerint a vállalat jelentősen alulértékelt, és a valós értéket 180 dolláron látják részvényenként. A következő 12 hónapban 55%-os emelkedési potenciált látnak.

- A $SWK menedzsmentje évi 10-12%-ot szeretne elérni.

A $SWK vezérigazgatója:

"A negyedév során 2,3 milliárd dollárnyi részvény-visszavásárlást is kezdeményeztünk gyorsított részvény-visszavásárlások és nyílt piaci visszavásárlások révén. Ezek az intézkedések jelentős előrelépést jelentenek azon célunk felé, hogy 4 milliárd dollár tőkét juttassunk vissza részvényeseinknek visszavásárlás útján, amelyet várhatóan a 23. pénzügyi évben fogunk megvalósítani.

Figyelembe véve a 2022-ben várhatóan kifizetendő mintegy 0,5 milliárd dollárnyi osztalékot, az év végére 2,8 milliárd dollárt fogunk visszaadni a részvényeseknek, ami rekordot jelent a Stanley Black & Decker számára. "

Miután nemrég 3,2 milliárd dollárért eladta biztonsági üzletágát, a SWK a világjárvány óta a legjobb értékelésen vásárolja vissza részvényeit.

A menedzsment abban is bízik, hogy a második negyedév végére sikerül megoldani az ellátási lánc problémáit, ami várhatóan növelni fogja a nyereségességet.

Hosszú távon a menedzsment és az elemzők arra számítanak, hogy a $SWKjelentősen felülmúlja majdnem az összes osztaléknövekedés-orientált befektetési stratégiát, valamint az osztalékarisztokratákat és az S&P 500 indexet.

Miért bízom a Stanley Black & Deckerben, és miért bízhatsz te is?

A vállalat már nagyon régóta létezik, és fennállása során bebizonyította, hogy stabil, innovatív és mindenekelőtt alkalmazkodó az új trendekhez, beleértve azt is, hogy sikerült kihasználnia az olyan világi megatrendeket, mint az ingatlanpiaci boom (amely a Morgan Stanley szerint várhatóan akár 20 évig is eltarthat).

- $SWK-t 1843-ban alapították 👇.

És 146 éve (1876 óta) nem mulasztotta el az osztalékfizetést:

Mi mindent élt túl a vállalat:

23 recesszió, 0% és 20% közötti kamatlábak, 0,3% és 16% közötti államkötvényhozamok, -2,5% és 20% közötti infláció.

Ez nem elég? Jól van:

A $SWK 54 egymást követő évben (1968 óta) emelte osztalékát, többek között:

8 recesszió, egy világjárvány és a nagy recesszió.

Amenedzsment a szabad cash flow 50%-át visszavásárlások és osztalékok révénjuttatja vissza a részvényeseknek, a másik felét pedig M&A-re fordítja.

A villamosított kültéri motoros szerszámok 25 milliárd dolláros globális növekedési lehetőséget jelentenek.

Növekedési tervének részeként a$SWK a történelem legnagyobb megatrendjeit célozza meg.

- Az autó villamosítása

- Infrastruktúra

- világi lakásépítési boom

Az elemzők a $SWK alapvető kockázatát mindössze 2,72%-ra becsülik. Más szóval, 1:37 az esélye annak, hogy elveszíti az összes pénzét, ha ma megveszi a $SWK-t.

Mindig van egy csapda: a megnövekedett adósság

Sosem jó dolog, ha egy vállalat adóssága növekszik, de ebben az esetben... A$SWK jelentős adósságot vett fel a világjárvány idején, hogy maximalizálja készpénzállományát, ahogyan azt sok vállalat tette.

Az adósságállománya azonban mindig is biztonságos maradt, és idővel várhatóan csökkenni fog. A hitelminősítők nem aggódnak jelentősen sem a $SWK adóssága, sem a nagy részvény-visszavásárlási tervei, sem pedig egy esetleges recesszió miatt.

- A vállalatnak 2025-ig nincs is lejáró adóssága.

A $SWK erős jövedelmezősége várhatóan hosszú távon stabil marad, magas egyszámjegyű szabad cash-flow árréssel és az iparági versenytársak és az S&P 500 index kétszeresének megfelelő saját tőke megtérüléssel.

A $SWK várhatóan folyamatosan növekszik az idő múlásával, és a nettó nyereség 91%-át szabad pénzforgalommá alakítja.

Mit gondolsz a $SWK-ról? Vonzónak találja a mai értékelések mellett?

Felhívjuk figyelmét, hogy ez nem pénzügyi tanácsadás. Minden beruházást alapos elemzésnek kell alávetni.