Az ígéretes évkezdet után a Wall Street fölé aggodalom és bizonytalanság felhője telepedett. A Federal Reserve megpróbálja megtalálni az egyensúlyt az infláció megfékezése és egy olyan bankválság elkerülése között, amely a részvények értékelésének csökkenéséhez vezethet, és súlyosbíthatja a közelgő recessziót. Röviden, a problémák még mindig sokrétűek, ezért az elemzők összeállítottak egy válogatást a 3 legjobb részvényből, amelyeket érdemes tartani a következő recesszióban.

A 2022-es év viharos utolsó negyedévét követően a részvények idén erősen emelkedtek, mivel újra felcsillant a remény, hogy az infláció elérte a csúcspontját, a Federal Reserve eltávolodik a kamatemelési üzemmódtól, és az esetlegesen bekövetkező recessziót tompítja majd az amerikai fogyasztók által a világjárvány alatt felhalmozott erőteljes bérnövekedés és megtakarítások.

Három hónappal később azonban, a 2007-es recesszió óta az Egyesült Államokban tapasztalt legnagyobb bankválság nyomán ez az optimizmus jelentősen csökkent, és a Wall Street felett az aggodalom és a bizonytalanság felhője lebeg.

A Fed most kényes egyensúlyt próbál teremteni az elszabadult infláció megfékezése és annak biztosítása között, hogy a bankválság ne terjedjen át más ágazatokra. Ez a feladat azért ijesztő, mert bármilyen hitelválságnak óriási következményei lehetnek a magántőkére, a magánhitelezésre és a kereskedelmi ingatlanvállalkozásokra. Ez a részvények értékének csökkenéséhez vezethet, és súlyosbíthatja a közelgő recessziót.

"A gazdaság központi idegrendszere, vagyis a pénzügyi rendszer óvatosabb lesz" - mondta Nanette Abuhoff Jacobson, a Hartford Funds globális befektetési stratégája egy nemrégiben adott interjúban.

"Az óvatosság azt jelenti, hogy kevesebbet fognak hitelezni, és ez azt jelenti, hogy a fogyasztói és üzleti tevékenység lassulni fog. Ez önmagában is lassulást fog okozni az amerikai gazdaságban, de valószínűleg szélesebb körű dominóhatás is lesz" - mondta.

Mivel sok elemző aggódik a jövő miatt, olyan minőségi osztalékrészvényeket választ, amelyek legalább némi stabilitást és állandó jövedelmet biztosítanak a befektetőknek osztalékfizetés formájában még recesszió esetén is. Íme tehát a Morningstar elemzőinek legjobb választásai 👇.

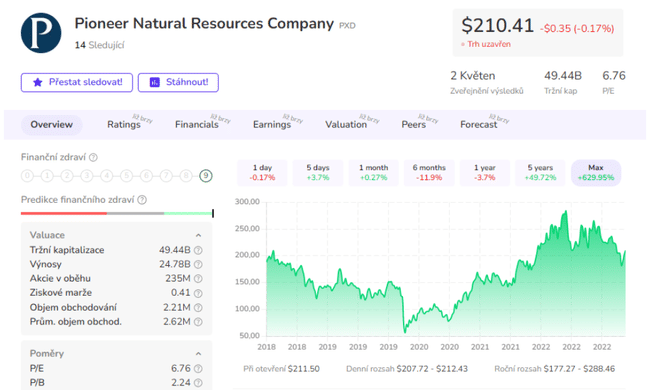

Pioneer Natural Resources $PXD

A Pioneer Natural Resources egy amerikai vállalat, amely kőolaj, földgáz és egyéb energiahordozók feltárásával, kitermelésével és értékesítésével foglalkozik. A vállalat a texasi olajmezőkre és az USA egyik legfontosabb olajtermelő területére, a Permian-medencére összpontosít. A Pioneer Natural Resources emellett az olaj- és gázkitermelés új technológiáinak kutatásával és fejlesztésével is foglalkozik, amely magában foglalja a vízszintes fúrás és a hidraulikus repesztés alkalmazását.

A vállalat osztalékhozama 12,95%, és 2012 óta fizet osztalékot, amely az elmúlt 5 évben 119%-kal nőtt. Elemzők szerint a kiterjedt beruházások ellenére a vállalat az elmúlt években elegendő működési cash flow-t termelt, amelyből fedezni lehetett az osztalékfizetéseket, így kisebb a kockázata annak, hogy egy recesszió idején nagyobb veszélynek van kitéve.

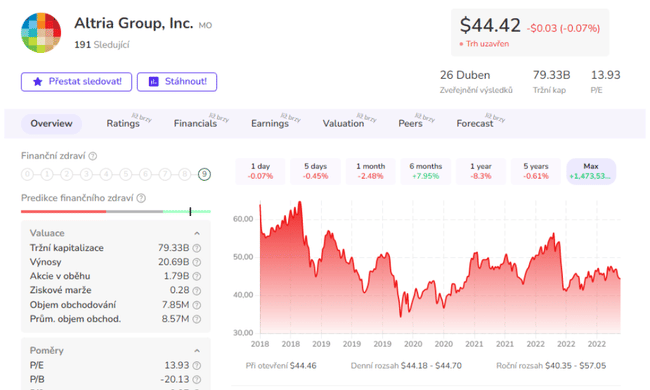

Altria Group $MO

Az Altria Group egy amerikai vállalat, amely cigaretták, szivarok, elektronikus cigaretták és egyéb dohánytermékek gyártásával és értékesítésével foglalkozik. A vállalat a legnagyobb cigarettagyártó az Egyesült Államokban, és számos más márka tulajdonosa is, mint például a Marlboro, a Parliament, a Virginia Slims, a Benson & Hedges és mások. A dohánytermékeken kívül az Altria Group leányvállalatán, a Ste. Michelle Wine Estates révén.

A vállalat 8,46%-os osztalékot fizet, és stabil szereplő, amely több mint 50 éve fizeti és növeli osztalékát, az elmúlt 5 évben több mint 7%-kal nőtt.

A közelmúltbeli pénzforgalmi adatok alapján úgy tűnik, hogy az Altria Group elegendő működési cash flow-val rendelkezik ahhoz, hogy fenntartsa és folytassa az osztalékfizetést. A legnagyobb kockázatot itt az esetleges szabályozás és a kereslet csökkenése jelenti, de ez még x év múlva is lehet, így jelenleg nem aggódnék, és egy recesszióban is kényelmesen tartanám a dohányipari vállalatot.

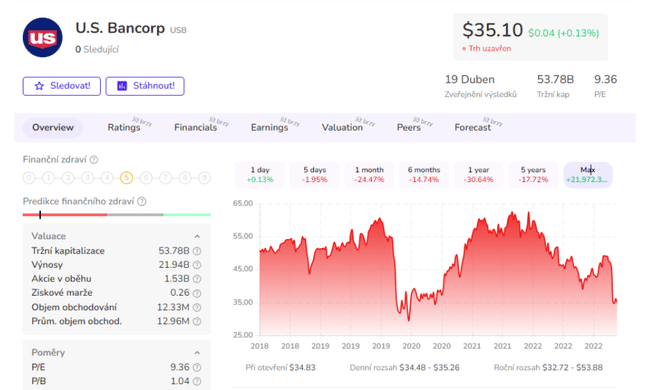

US Bancorp $USB

A US Bancorp egy amerikai pénzügyi szolgáltató vállalat, amely banki és pénzügyi szolgáltatások nyújtásával foglalkozik. A vállalat fő tevékenységei közé tartozik a hitelezés, a jelzálog- és hitelkártya-kibocsátás, a vagyonkezelés, a befektetési szolgáltatások és a nyugdíjalapok kezelése. A US Bancorp ATM-hálózatot is működtet, és értékpapír-kereskedelmi szolgáltatásokat nyújt.

A vállalat az Egyesült Államok egyik legnagyobb bankja, és szolgáltatásait magánszemélyeknek, valamint kisvállalkozásoknak, vállalatoknak és kormányzati szerveknek nyújtja. A U.S. Bancorp elkötelezett a vállalati társadalmi felelősségvállalás mellett is, és számos jótékonysági és non-profit szervezetet támogat.

A vállalat 5,47%-os osztalékot fizet, és ezt már több mint 10 éve teszi, az elmúlt 5 évben 10%-os növekedéssel. A közelmúltbeli pénzforgalmi adatok alapján úgy tűnik, hogy az US Bancorp elegendő működési cash flow-val rendelkezik ahhoz, hogy fenntartsa és folytassa az osztalékfizetést. Emellett a vállalat pozitív szabad cash flow-t termel, ami azt jelenti, hogy elegendő készpénzzel rendelkezik ahhoz, hogy finanszírozza az üzleti beruházásokat is.

- Ön mit gondol az elemzői választásokról? 🤔

Felhívjuk figyelmét, hogy ez nem pénzügyi tanácsadás. Minden befektetésnek alapos elemzésen kell átmennie.