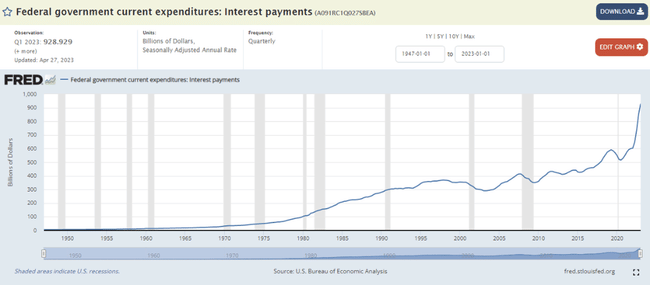

A legfrissebb statisztikák szerint az amerikai kormány 929 milliárd dollárt fizetett kamatot az amerikai állampapírok után az idén márciusban véget ért 12 hónapban, ami új rekordot jelent. Egy évvel ezelőtt ez "csak" 603 milliárd dollár volt, ami azt jelenti, hogy az amerikai államadósság kamatai az elmúlt egy évben több mint 50%-kal nőttek!

Tekintettel arra, hogy a Fed az elmúlt egy év során 5 százalékponttal, 0,25%-ról 5,25%-ra emelte a Fed alapkamatlábát, az amerikai államkötvények kamatlába továbbra is folyamatosan felfelé módosul. Így a következő negyedévekben nagy valószínűséggel elérjük a kritikus egybillió dolláros kamatszintet.

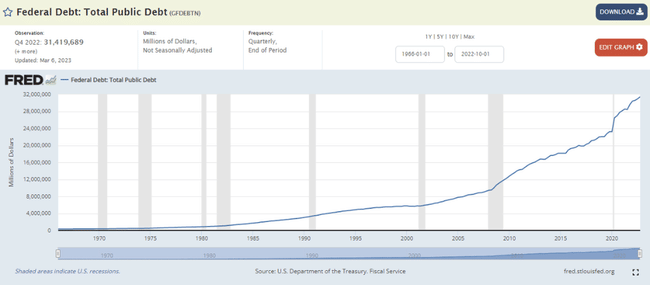

Eközben az USA államadóssága abszolút értékben folyamatosan emelkedik, mint a legtöbb gazdaságban, és jelenleg rekordszintű, 31,4 billió dollár. A globális pénzügyi válság előtt ez az összeg még a 10 billió USD-t sem érte el.

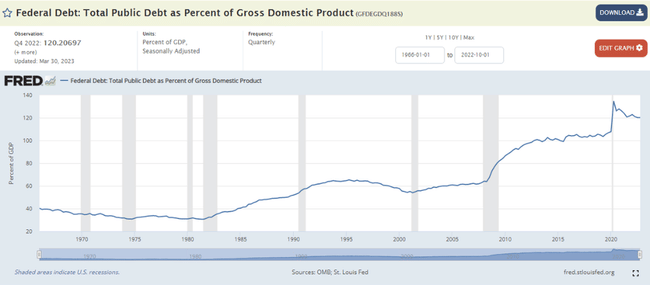

Az amerikai GDP arányában az amerikai államadósság jelenleg 120%-os, ami elég közel van a 2020-as 135%-os világjárványos csúcshoz. Az amerikai államháztartási hiány szintén óriási, 2022-ben az amerikai GDP 5,4%-át teszi ki. Ez nyilvánvalóan hatalmas szám, és az amerikai gazdaság tavaly még csak nem is volt recesszióban! Az USA költségvetési helyzete tehát jelenleg valóban szörnyű, akárcsak például sok euróövezeti országban vagy Japánban. Mindent egybevetve, a nagy kérdés az, hogy az amerikai államkincstár Janet Yellen vezetésével hogyan fog megbirkózni ezzel az adósságteherrel az elkövetkező időszakban. Úgy vélem, hogy az amerikai államadósság jelenlegi abszolút és relatív szintje hosszú távon meglehetősen fenntarthatatlan, tekintettel a Fed viszonylag magas kamatlábaira, annál is inkább, mivel a világ számos nagy gazdasága az elmúlt években felhagyott a folyó fizetési mérleg többletének különösen az amerikai államkötvényekbe történő újrabefektetésével, és inkább nagyobb mértékben kezdett fizikai aranyat vásárolni. Kína jó példa erre. Ezért az amerikai államkötvények iránti marginális kereslet most nagy valószínűséggel sokkal gyengébb, mint 10 vagy 20 évvel ezelőtt volt, ami abból is látszik, hogy a dollár devizatartalékok aránya a teljes globális tartalékokon belül az elmúlt években folyamatosan csökkent. Ez a "dedollárosodás" egyik megnyilvánulása. A dedollárosodás másik jelenlegi megnyilvánulása a nemzetközi fizetési forgalomban, elsősorban a feltörekvő gazdaságokban figyelhető meg, amelyek fokozatosan eltávolodnak a dollártól a helyi regionális valuták, különösen a kínai jüan felé.

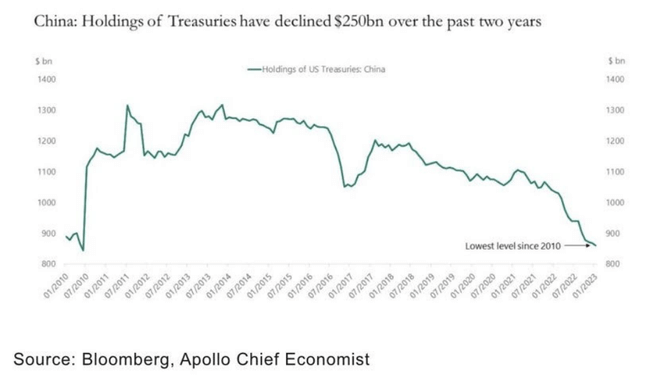

Ha e tekintetben közelebbről megnézzük Kínát, akkor Torsten Slok, az Apollo magántőkecsoport vezető közgazdásza egy nagyon érdekes grafikont tett közzé ebben a témában. A grafikonon a Kína által tartott amerikai államkötvények mennyiségének alakulását láthatjuk 2010 óta. A csúcsot 2013-ban érték el 1,3 billió dollárral. Azóta ez a volumen folyamatosan csökken, és jelenleg "csak" 850 milliárd dolláron áll, ami a történelmi csúcshoz képest mintegy harmadával kevesebb. Ráadásul úgy tűnik, hogy ez a csökkenés az elmúlt körülbelül két évben felgyorsult.

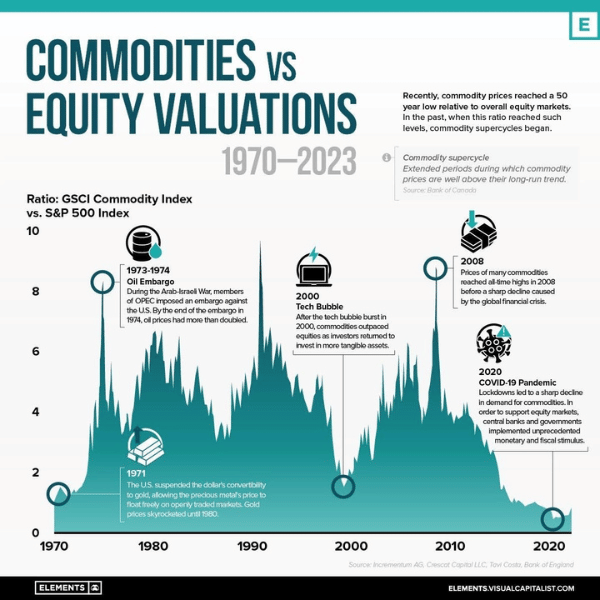

Érdekesnek találtam az Incrementum AG osztrák befektetési társaság alábbi grafikonját is. Ez a GSCI globális nyersanyagindex és a fő amerikai részvényindex, az S&P 500 arányát mutatja 1970 óta. A grafikonon jól látható, hogy a nyersanyagok most nagyon olcsók az (amerikai) részvényekhez képest, sőt, talán még azt is mondhatjuk, hogy a nyersanyagok most a valaha volt legolcsóbbak relatív alapon. Ennek ellenére a globális nyersanyagtörténet már jó ideje nagyon is kedvünkre való, és a Franklin Templeton befektetési cég Franklin Gold and Precious Metals Fund és a BlackRock befektetési cég BGF World Mining Fund alapjai révén ki vagyunk téve ennek a történetnek. Összességében most úgy véljük, hogy a nyersanyagoknak jelentősen felül kell múlniuk a részvények, és elsősorban az amerikai részvények teljesítményét az elkövetkező években.

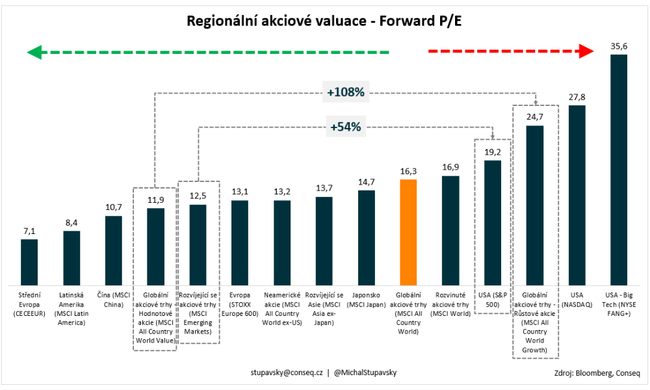

A másik két jelenlegi globális részvényekre tett fogadásunk a következő: 1) erősen preferáljuk a feltörekvő piaci részvényeket az amerikai részvényekkel szemben, és 2) erősen preferáljuk az értékpapírokat a növekedési részvényekkel szemben. Ismét az értékelés a fő tényező e fogadások mögött. Az MSCI feltörekvő piaci részvényindex P/E-je jelenleg 12,5x, az S&P 500 amerikai részvényindexé pedig 19,2x. Ezzel az amerikai részvények átlagosan 54%-kal drágábbak, mint a feltörekvő piaci részvények, ami történelmi összehasonlításban jóval az átlag feletti értékelési prémium. Ami a második említett részvényfogadást illeti, az MSCI All Country World Value globális index P/E-je jelenleg 11,9x, az MSCI All Country World Growth globális indexé pedig 24,7x. A növekedési részvények tehát átlagosan 108%-kal drágábbak, mint az értékpapírok, ami ismét egy jóval az átlagosnál magasabb értékelési prémiumot jelent történelmi összehasonlításban. Összességében úgy véljük, hogy ezek az értékelési különbségek az elkövetkező időszakban fokozatosan csökkennek, ami jelentősen elősegítheti a feltörekvő piacok és az értékpapírok relatív outperformanciáját.

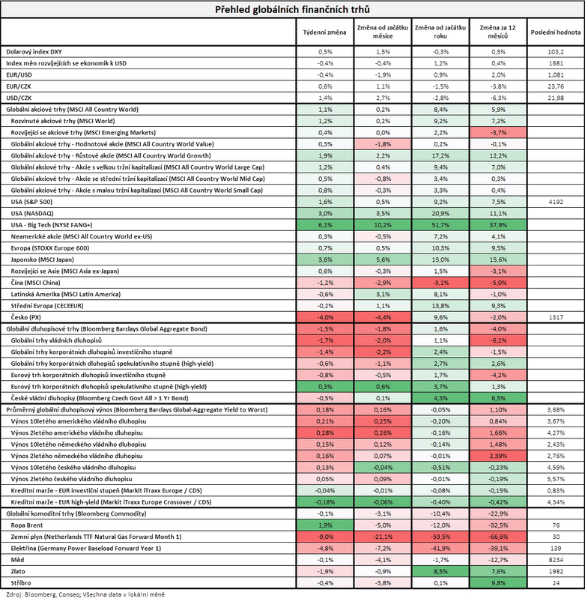

Ami a pénzügyi piacok elmúlt heti alakulását illeti, a részvénypiacok a legszélesebb globális indexszel, az MSCI All Country World indexszel mérve 1,1%-kal emelkedtek, és ezzel szemben a kötvénypiacok a legszélesebb globális indexszel, a Bloomberg Barclays Global Aggregate Bond indexszel mérve 1,5%-kal csökkentek.

Felhívjuk figyelmét, hogy ez nem pénzügyi tanácsadás.