Az idei eredményszezonban az S&P 500 index legtöbb befektetőjének nincs mit várnia. De lehet néhány kivétel. Természetesen mindannyian tudjuk, hogy a szakértők elemzései és elvárásai még nem jelentenek semmit. De sosem árt, ha legalább az elemzés mögött meghúzódó okokat és gondolatokat megnézzük. Gyakran segíthetnek a befektetőknek megérteni a részvényárfolyamok mozgását kiváltó mechanizmusokat.

Az elemzők szerint fontos figyelni a nyereségnövekedést. Logikusan hangzik... Az a 8 részvény, amelyek nagy nyereségnövekedést értek el a második negyedévben, mind emelkedett idén, míg az S&P 500 index 19%-kal csökkent. Miért? John Butters, a FactSet munkatársa szerint az S&P 500 vállalatcsoport mindössze 4,2%-os nyereségnövekedést ért el. És ha ez igaz, akkor ez lesz az S&P 500 leggyengébb eredménynövekedési időszaka 2020 negyedik negyedéve óta.

"Tekintettel arra, hogy a nyereséget nominális dollárban mérik, ez valószínűleg lendületet ad a most kezdődő (második negyedéves) nyereségszezonnak, és tovább enyhíti a recessziós félelmeket" - mondta Matt Peron, a Janus Henderson Investors kutatási igazgatója.

Normális és ésszerű elvárás, hogy az S&P 500 vállalatai jobban teljesítsenek, mint az elemzők gondolják. A meglepetés azonban ebben a negyedévben visszafogott lehet. Butters szerint az S&P 500-as cégek kis számából, amelyek eddig a második negyedéves eredményekről számoltak be, csak 60%-ban sikerült felülmúlni a várakozásokat. Ez kevesebb, mint a vállalatok 77%-a, amelyek az elmúlt öt évben felülmúlták az eredménybecsléseket. A meglepetések ráadásul kisebbek. Az S&P 500 vállalatnak csupán 2%-a tudta felülmúlni a becsült eredményt. Ez töredéke annak a 8,8%-nak, amellyel jellemzően felülmúlják az elemzői becsléseket.

Emellett három S&P 500 vállalat már figyelmeztetett a harmadik negyedévre vonatkozó eredményéről. És mivel a negatív hírek egyre csak gyűlnek, a befektetők az S&P 500-ban is keresnek néhány fényes kivételt.

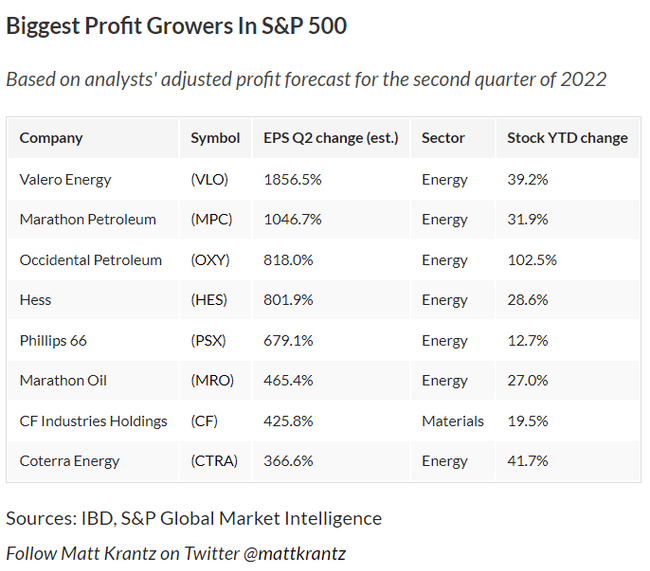

Kétségtelen, hogy a nagy profitugrásokat kereső befektetők egy szektorban találnak majd ilyeneket: az energiaszektorban. A kilenc S&P 500 vállalat közül egy kivételével mind a kilenc, amelyeknél a második negyedévben a legnagyobb profitugrást várják, az energiaszektorban tevékenykedik.

Ezek közül a legnagyobb a Valero $VLO, egy olajfinomító és -forgalmazó vállalat, amelynek székhelye a texasi San Antonioban található. Az elemzők szerint a vállalat részvényenként 9,39 dollárt fog keresni, ami az előző év azonos időszakához képest 1,857%-os növekedést jelent. Ez nagyobb nyereségugrást jelent, mint az S&P 500-as index összes vállalatának második negyedévben elért eredménye.

Az S&P 500-on belül egy másik energetikai vállalat a második helyen áll a várható nyereségnövekedés tekintetében. Az elemzők szerint a Marathon Petroleum $MPC 7,68 dollárt fog keresni részvényenként a június végéig tartó negyedévben. Ha igazuk van, ez 1047%-os jövedelemnövekedést jelentene. Nem meglepő, hogy a Valero és a Marathon részvényei idén 39%-kal, illetve 32%-kal emelkedtek.

Az S&P 500 energiaágazaton kívül messziről kell keresni a negyedév kiemelkedő eredménynövekedését. A CF$CF ritka kivétel.

A nitrogén- és hidrogénértékesítő vállalat részvényenként 6,04 dollárt keresett a negyedév során, ami több mint 425%-os növekedést jelent 2021 második negyedévéhez képest. A részvények csak ebben az évben több mint 20%-kal emelkedtek.

Mindig előfordulhat, hogy az elemzők túlzottan optimisták az energiavállalatok eredményeit illetően. Tekintettel azonban arra, hogy az olaj ára mennyit emelkedett idén, elég biztosra vehető, hogy az energetikai vállalatok bevételei sokkal gyorsabban fognak nőni, mint az S&P 500-é.

Az elemzők által a nyereség és így az árfolyam emelkedését váró részvények teljes listáját itt találja:

Jogi nyilatkozat: Ez semmiképpen sem befektetési ajánlás. Ez pusztán az én összefoglalóm és elemzésem, amely internetes adatokon és számos más elemzésen alapul. A pénzpiaci befektetések kockázatosak, és mindenkinek saját döntései alapján kell befektetnie. Én csak egy amatőr vagyok, aki megosztja a véleményét.