Az Alphabet $GOOG-t valószínűleg nem kell bemutatnom közösségünknek, mivel ez a vállalat a FAANG csoporthoz tartozik, és minden befektető ismeri. A Google erejéhez és dominanciájához képest azonban a legutóbbi negyedévben olyan eredményeket értek el, amelyek elmaradtak a becslésektől.

Egy aktuális pillantás a Google-ra a negyedéves eredmények közzététele után.

A $GOOG rövid meghatározása

AzAlphabet Inc. különböző termékeket és platformokat kínál az Egyesült Államokban, Európában, a Közel-Keleten, Afrikában, Ázsiában, Kanadában és Latin-Amerikában. Több szegmensen keresztül működik: Google Services, Google Cloud és Egyéb fogadások. A Google Services szegmens olyan termékeket és szolgáltatásokat kínál, mint a Hirdetések, Android, Chrome, Gmail, Google Drive, Google Maps, Google Fotók, Google Play, Keresés és YouTube. A Google Play áruházban az alkalmazások értékesítésével és az alkalmazáson belüli vásárlásokkal, valamint a digitális tartalmakkal is foglalkozik. A Google Cloud szegmens infrastruktúrát, platformot és egyéb szolgáltatásokat kínál: Google Workspace, amely felhőalapú együttműködési eszközöket tartalmaz a vállalkozások számára, mint például a Gmail, a Dokumentumok, a Drive, a Naptár és a Meet, valamint egyéb szolgáltatásokat a vállalati ügyfelek számára. Az Egyéb fogadások szegmens egészségügyi technológiát és internetes szolgáltatásokat értékesít.

Forrás.

Pénzügyi eredmények

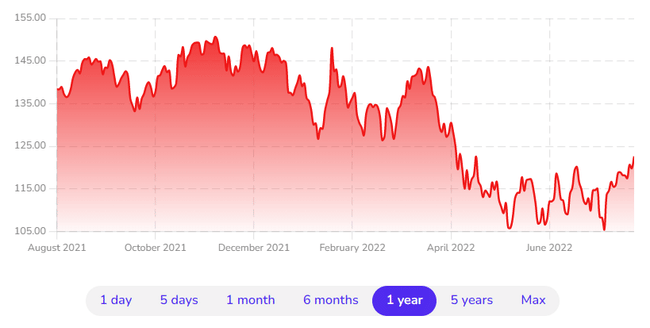

- A részvények árfolyama az elmúlt egy évben körülbelül 17-18%-ot esett, ami érdekes belépési lehetőséget jelenthet a befektetők számára.

- A vállalat nemrégiben 20:1 arányban osztott szét részvényeket egy egyszeri, különleges részvényosztalék formájában július közepén, így részvényei sokkal megfizethetőbbé váltak a lakossági befektetők számára.

- A negyedév teljes bevétele 69,68 milliárd dollár volt - 13%-kal több, mint egy évvel korábban. Ezt azonban a Google Ads szegmens 12%-os növekedése és a Google Cloud szegmens 36%-os növekedése okozta, ami jól mutatja a felhőszolgáltatások iránti nagy érdeklődést.

- A 4 legfontosabb hirdetési szegmens mutatóból 3 növekedett az előző évhez képest: a fizetett kattintások (12%-kal nőttek az előző évhez képest), a megjelenések (6%-kal) és a megjelenésenkénti költség (2%-kal).

- A működési árrés a magasabb bevételi költségek és a működési költségek növekedése miatt 3%-kal csökkent, és 28%-on áll.

- A nettó nyereség 14%-kal 16 milliárd dollárra csökkent.

- A hathavi bevétel 17%-kal, 137,7 milliárd dollárra nőtt az előző évhez képest.

- Összességében 2022 első hat hónapjában a nettó nyereség 11%-kal, 32,4 milliárd dollárra csökkent az előző év azonos időszakához képest.

- Az előrejelzések szerint a vállalat bevétele a 2022-es pénzügyi évben eléri a 287,7 milliárd dollárt.

- Emellett a nettó jövedelemarányos nyereség az előrejelzések szerint az idén várhatóan 29,5%-ról 24% körülire csökken, ami 69,3 milliárd USD nettó jövedelmet eredményez.

A globális technológiai óriás gyenge vagy az előrejelzéseket alulmúló eredményeket ért el 2022 második negyedévében, a nyereség és a bevétel elmaradt a becslésektől. Véleményem szerint azonban továbbra is szilárd eredményeket láthatunk az olyan szegmensekben, mint a reklám és a felhő, amelyek egyértelműen domináltak az előző időszakhoz képest bekövetkezett százalékos növekedésben. Valószínűleg azonban egyikünk sem meri majd valahogy negligálni a Google-t, amit a Yahoo.Finance vagy a Tipranks elemzőinek előrejelzései is alátámasztanak.

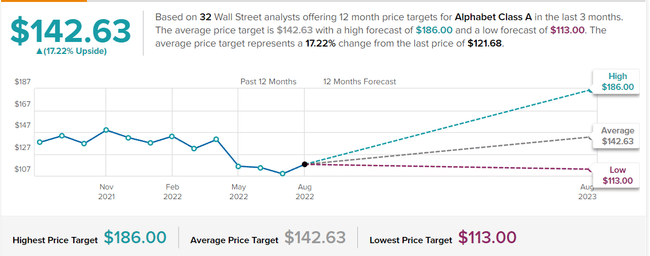

A TipRanks első előrejelzése 32 elemző értékelésén alapul, amely szerint az átlagos részvényenkénti árfolyamnak valahol 143 dollár körül kellene lennie, ami 17%-os növekedést jelent a jelenlegi értékhez képest. 32-ből 30-an tartják a BUY státuszt, 2-en pedig a HOLD-ot.

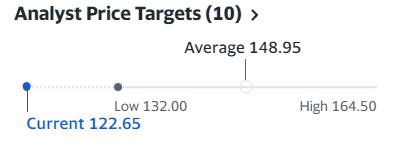

A Yahoo.Finance elemzői így látják, véleményük szerint a jelenlegi ár még mindig az általuk 132 dollárnál látott alacsony ár alatt van, és az átlagárat 149 dollárra jósolják, ami több mint 20%-os emelkedést jelent.

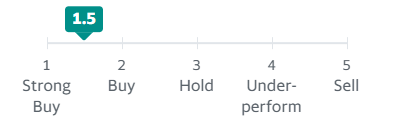

Ami a részvények minősítését illeti, 1,5-ös értéket láthatunk, ami egy elég erős állapot. Azonban még mindig figyelembe kell vennünk azt az állapotot, amelyben vagyunk, hogy újabb csapás érheti a részvénypiacokat, akár Oroszország-Ukrajna, akár Kína-Tajvan-USA, akár COVID-19 vagy majomhimlő formájában, és ezért én fokozatosan lépnék be a DCA kereskedésekbe.

Forrás.

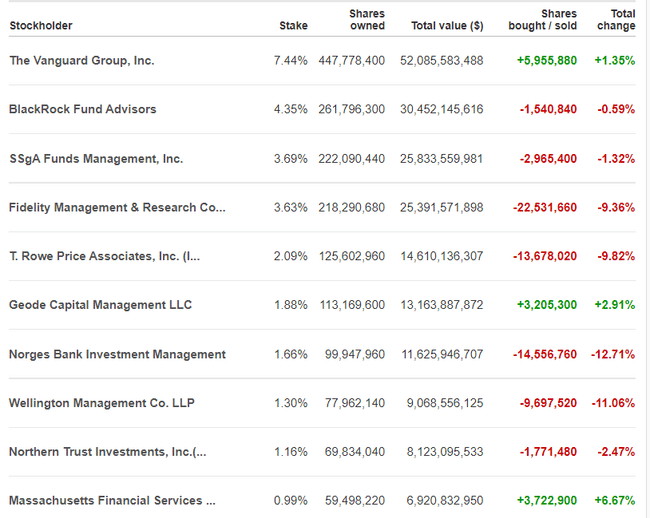

Itt elsősorban a portfóliókban bekövetkezett változásokra összpontosítanék. Láthatjuk, hogy az eladás dominál, ami valószínűleg alapvetően összefügg az Alphabet kiábrándító eredményeivel. A Fidelity és a T.Rowe részvényeik közel 10%-át adták el, ami elég nagy eladás, a Norges Bank vagy a Wellington szintén több mint 11%-os eladással.

Számomra személy szerint ez egy érdekes vállalat, amelybe nem félnék befektetni, azonban, ahogy láttuk az elmúlt időszak pénzügyi eredményeit, nem a vártnak megfelelően alakultak, ahol 3%-os árréscsökkenés is volt. Azt sem tartom pozitívnak, hogy a vezető tulajdonosok 7/10-e eladta részvényeit. Mint már korábban írtam, nem aggódnék az üzleti modelljük és a területükön lévő erejük miatt, és nem hiszem, hogy csak "leütik" valamit, azonban ez csak az én véleményem, mint lakossági befektető, és nem befektetési ajánlás vagy tanácsadás, így ha befektetésre gondolsz, akkor ezt saját belátása szerint tegye meg, és talán ossza meg a rendelkezésre álló pénzt több üzletre, és talán negyedéves eredmények szerint menjen.